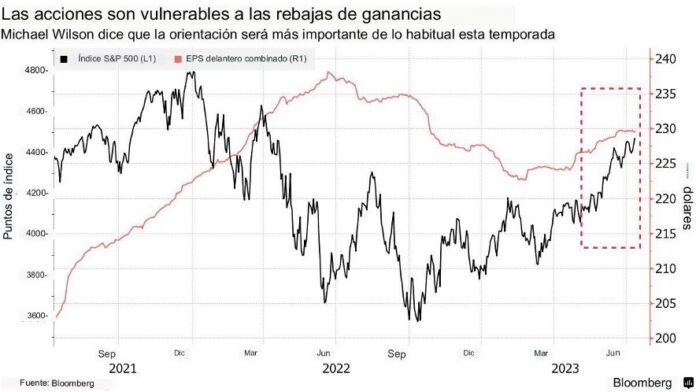

A medida que se desarrolla el año, un rally cercano a los 10 billones de dólares para las acciones globales enfrentará un momento crucial cuando cientos de empresas reporten sus ganancias en las próximas semanas. Sin embargo, las expectativas son moderadas, ya que se espera que las ganancias del S&P 500 caigan un 9% en el segundo trimestre, convirtiéndose en la peor temporada desde 2020. Europa podría enfrentar una situación aún más desafiante, con una proyección de una disminución del 12%. Ante esta perspectiva, estrategas y analistas se dividen en sus opiniones sobre cómo reaccionará el mercado.

En un entorno de mercado desafiante, saber cómo evitar la inversión emocional es crucial para evitar posibles trampas. Cuando se enfrentan a la incertidumbre en torno a las ganancias corporativas y las valoraciones infladas en ciertos sectores, es esencial que los inversores se mantengan tranquilos y tomen decisiones bien informadas. Al enfocarse en los datos fundamentales y el rendimiento real de las empresas, en lugar de dejarse influenciar por el ruido del mercado, se pueden evitar reacciones impulsivas. Mantener una mentalidad racional se vuelve crucial para protegerse contra errores costosos durante períodos de volatilidad e incertidumbre en el mercado.

El impacto de las ganancias corporativas es de particular interés para los inversores en la actualidad. La resiliencia de las ganancias será una cuestión clave, y se presta especial atención al crecimiento de los ingresos y la estabilidad de los márgenes para evaluar si las ganancias pueden recuperarse en la segunda mitad del año. Los inversores también estarán atentos a cinco aspectos cruciales que afectarán el desempeño del mercado:

Influencia de Big Tech

El auge de la inteligencia artificial (IA) ha impulsado el Nasdaq 100, con tecnológicas como Apple, Microsoft, Amazon, Nvidia y Alphabet, pronosticadas para tener el mejor crecimiento de ganancias entre las empresas estadounidenses en este trimestre. Sin embargo, los inversores estarán atentos a cómo se traduce esta euforia por la IA en las ganancias reales de estas compañías, ya que un desencanto podría generar correcciones temporales en los precios de las acciones.

Efecto de la inflación

Aunque las señales de una desaceleración en la inflación han generado optimismo respecto a que la Reserva Federal pueda detener pronto las subidas de tasas, las empresas enfrentan costos laborales y otros gastos elevados, mientras luchan por aumentar los precios para los consumidores. Este desequilibrio podría afectar los márgenes de beneficio corporativo y agregar presión a las empresas.

Presión sobre el consumidor

La salud de la economía estadounidense está vinculada en gran medida al gasto del consumidor. Los inversores observarán de cerca el gasto en automóviles, el sector de viajes y la industria hotelera para evaluar cómo el consumidor está impulsando a las empresas. También se examinarán las cargas de deuda corporativa y los planes de refinanciamiento, especialmente para aquellas empresas con balances más débiles.

Desempeño de Europa

Las ganancias corporativas en Europa se espera que disminuyan más que en Estados Unidos, debido a la debilidad del sector manufacturero. La fortaleza del euro y el franco suizo también presenta desafíos para las exportadoras europeas. Aunque las valoraciones atractivas han renovado el interés en las acciones europeas, la falta de representación de empresas tecnológicas podría generar volatilidad en el panorama económico.

El resurgimiento de China

A pesar de haberse quedado fuera del rally global, el mercado de valores de China podría experimentar un impulso positivo debido al crecimiento en las ventas internas y las exportaciones, especialmente para los fabricantes de automóviles. Sin embargo, las preocupaciones sobre el sector inmobiliario y el desempleo juvenil deberán ser monitoreadas de cerca. Las empresas internacionales con exposición a China, especialmente las empresas de lujo, también atraerán la atención de los inversores.

A pesar de las expectativas moderadas en las ganancias corporativas y las valoraciones relativamente altas del mercado, algunos analistas no ven una burbuja en Big Tech. Comparaciones con la burbuja de las puntocom en 1999 muestran diferencias significativas en los movimientos previos y la valuación actual del Nasdaq 100. Los estrategas argumentan que existe potencial alcista para las acciones de las grandes empresas de tecnología, y recomiendan considerar oportunidades fuera de las empresas más grandes.

Conclusión

Con un rally cercano a los 10 billones de dólares de dólares para las acciones globales, es importante tener en cuenta los diferentes factores que tendrán una incidencia dentro del mercado global. Cada uno de estos factores puede afectar, de manera negativa o positiva, al comportamiento del mercado y su comportamiento. Tomar en cuenta estos factores permitirán a las personas invertir de una manera más sobria y sabiendo todo lo que les espera del mercado.